Es gibt zwei Arten von Menschen. Die einen sind bestens organisiert und lassen sich von der Bürokratie nicht aus der Ruhe bringen. Die anderen verfallen sofort in Schnappatmung, wenn sie auch nur an die Umsatzsteuer-Voranmeldung denken. Insbesondere für die zweite Gruppe, zu der sich auch der Autor dieses Artikels freimütig bekennt, lohnt sich die Auseinandersetzung mit folgender Frage: Kleinunternehmerregeung – in Anspruch nehmen oder sein lassen?

Die aktuelle Umsatzgrenze

Zunächst eine gute Nachricht für die bürokratisch weniger Begabten: Seit 1.1.2020 gilt in Deutschland eine neue Schwelle für den Jahresumsatz. Früher lag die Höchstgrenze bei mageren 17.500 Euro, heute sind es immerhin 22.000 Euro. Das ist zwar nicht so üppig wie in Österreich – bei unseren südlichen Nachbarn liegt die Schwelle bei stattlichen 35.000 Euro –vergrößert aber doch den Kreis der Anspruchsberechtigten.

Ob Sie für die Kleinunternehmerregelung geeignet sind? Das hängt von insgesamt drei Faktoren ab:

- Ihr Jahresumsatz

- Ihr Geschäftsmodell

- Ihr persönliches Verhältnis zur Bürokratie

Das Geschäftsmodell

Bei einer Diskussion zur Kleinunternehmerregelung werden Sie immer wieder auf Menschen treffen, die mit Vehemenz ihre Pro- oder Kontraposition verteidigen. Das Problem ist allerdings, dass diese „Missionare“ zumeist nur ihr eigenes Geschäftsmodell und ihre eigenen Erfahrungen zum Maß der Dinge erheben. Lassen Sie sich also nicht vorschnell auf die eine oder andere Seite ziehen. Hören Sie zwar zu, wägen Sie dann aber die Vor- und Nachteile aus Ihrer ganz persönlichen Perspektive ab.

Achtung: Besonders wichtig ist der Zeitpunkt der Entscheidung für alle Gründerinnen und Gründer eines Unternehmens. Was bei der steuerlichen Erfassung angegeben wurde, kann nämlich nicht in jedem Fall wieder schnell geändert werden.

Die Vorteile der Kleinunternehmerregelung

Zunächst zu den angenehmen Dingen. Das sind die Vorteile der Kleinunternehmerregelung:

- Sie müssen keine Umsatzsteuer auf Ihre Waren und Dienstleistungen erheben.

- Sie müssen keine Umsatzsteuer auf Versandgebühren erheben.

- Sie müssen keine Umsatzsteuer verbuchen und abführen.

- Durch die niedrigeren Preise haben Sie einen Wettbewerbsvorteil.

- Durch die niedrigeren Preise haben Sie geringere Kosten für Zahlungstransaktionen, zum Beispiel bei PayPal.

- Sie ersparen sich den Aufwand der Umsatzsteuer-Voranmeldung, müssen also keine monatliche oder vierteljährliche Umsatzsteuervoranmeldung beim Finanzamt abliefern.

- Sie müssen keine jährliche Umsatzsteuermeldung für das Finanzamt erstellen. Ihre Gewinn- und Verlustrechnung ist also fix erledigt.

- Falls Sie eine Steuerberatung in Anspruch nehmen, entsteht ein geringerer Aufwand.

Sie ersparen sich also eine ganze Menge an Bürokratie und haben mehr Zeit für die Pflege des Sortiments, das Marketing und das Privatleben. Das klingt ganz wunderbar, aber wie immer hat alles zwei Seiten. Als Kleinunternehmer haben Sie auch die eine oder andere Kröte zu schlucken.

Die Nachteile der Kleinunternehmerregelung

- Als Kleinunternehmerin oder Kleinunternehmer erhalten Sie die Umsatzsteuer, die Sie für Ihre Investitionen bezahlt haben, nicht vom Finanzamt rückerstattet. Ein Beispiel: Sie benötigen einen neuen Laptop und eine Videoausrüstung zur Herstellung von Produktvideos, die Sie auf Ihrem YouTube-Kanal zeigen möchten? Dann erhalten Sie nach Ihren Käufen keine 19% Mehrwertsteuer zurück.

- Sie haben laufende Kosten, zum Beispiel für Hosting, Software und die Anmietung von Büro- und Lagerräumen? Auch hier erhalten Sie vom Finanzamt nichts zurück.

- Sie stellen Waren nicht selbst her, sondern kaufen Sie beim Großhändler ein? Für den Großhändler sind die Umsatzsteuern nur ein durchlaufender Posten, für Sie als Kleinunternehmer aber nicht. Sie müssen die Steuern bezahlen und erhalten sie vom Finanzamt nicht wieder zurück.

- Auf einen Kleinunternehmerstatus müssen im (Online-)Shop und auf allen Rechnungen rechtskonform hinweisen. Wenn Ihnen hier ein Fehler unterläuft, müssen Sie die Steuern abführen. Auch dann, wenn Sie sie von Ihren Kundinnen und Kunden gar nicht erhoben haben.

- Nicht in jedem Shopsystem lässt sich die Kleinunternehmerregelung unkompliziert aktivieren. Spoiler: Auf der sicheren Seite sind Sie mit WordPress und WooCommerce. Wie es Schritt für Schritt funktioniert, erfahren Sie in diesem Artikel.

Entscheidungshilfe pro und kontra Kleinunternehmerregelung

- Sie verkaufen Ihre Waren und Dienstleistungen ausschließlich an Geschäftskunden, sind also im Bereich Business-to-Business (B2B) unterwegs? Dann verzichten Sie auf die Kleinunternehmerregelung! B2B-Kunden erhalten nämlich ihre Umsatzsteuern vom Finanzamt wieder zurück. Mit der Preisdifferenz zwischen Brutto und Netto können Sie bei B2B-Kunden keinen Blumentopf gewinnen.

- Sie stellen Ihre Produkte selbst her? Wenn sich die Kosten für Ihre Rohmaterialien im Rahmen halten, lohnt sich das Kleinunternehmertum. Sie können Ihre Produkte dann an Endkunden billiger anbieten.

- Sie sind Dienstleister bei niedrigen Kosten für ihre Räumlichkeiten? Oder Sie geben Onlinekurse? Auch das spricht dafür, als Kleinunternehmer aufzutreten.

- Ihre Gewinnmargen sind niedrig, ihre Bezugskosten hoch? Dann sollten Sie die Finger von der Kleinunternehmerregelung lassen. Haben Sie im Hinterkopf, dass es sich bei den 22.000 Euro um eine Umsatzschwelle handelt, und nicht um eine Gewinnschwelle. Beispiel: Mit Kosten von 25.000 Euro und Umsätzen von 40.000 Euro pro Jahr zählen Sie nicht zu den Kleinunternehmern.

- Sie haben hohe einmalige oder laufende Ausgaben? Oder planen diese, zum Beispiel für teure Werbekampagnen bei Google Ads? Dann sollten Sie sich die Sache mit dem Kleinunternehmertum gut überlegen.

- Sie müssen eine Stunde Bürokratie mit zehn Stunden Bällebad kompensieren? Dabei besitzen Sie gar kein Bällebad? Bevor Sie bei Ikea Hausverbot erhalten: Werden Sie Kleinunternehmer!

Den Kleinunternehmerstatus rechtskonform in WooCommerce umsetzen

Sie haben sich pro Kleinunternehmer entschieden und von Ihrem Finanzamt grünes Licht erhalten? Dann müssen Sie Ihren Status noch rechtskonform in Ihrem Shop umsetzen. Sie sind dazu verpflichtet, einen Hinweis auf den § 19 UStG in Ihrem Shop einzublenden.

Falls Sie WordPress in Kombination mit dem Shop-Plugin WooCommerce verwenden und nicht selbst im Quellcode herumwerkeln möchten, haben Sie dazu zwei Möglichkeiten:

- WooCommerce mit dem Plugin German Market erweitern.

- WooCommerce mit dem Plugin Germanized für WooCommerce erweitern.

Tipp: Beide Plugins bieten eine Fülle von Einstellungsmöglichkeiten für Shopbetreiber, die weit über die Kleinunternehmerregelung hinausgehen. Sie sollten in jedem Fall eines der beiden installieren – auch wenn Sie sich für die Regelbesteuerung entschieden haben.

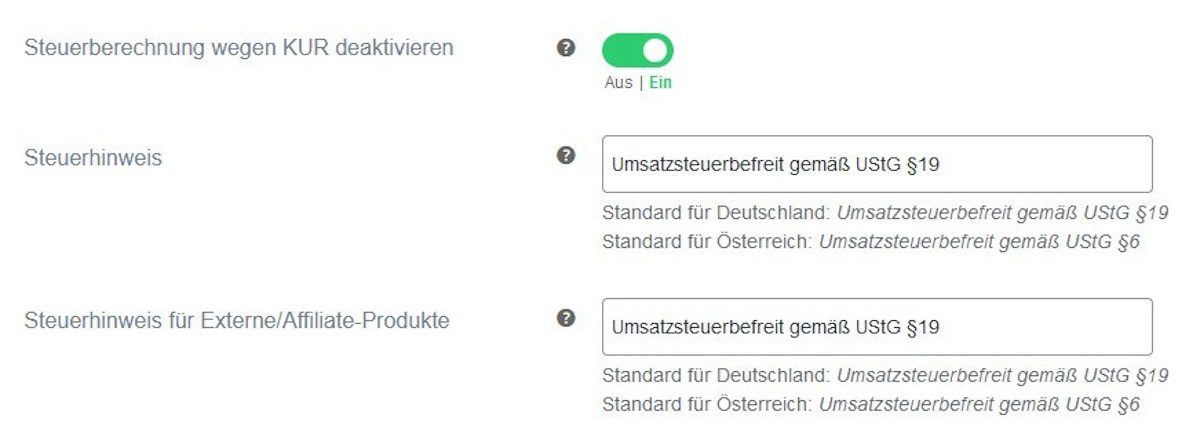

Den Kleinunternehmerstatus in German Market aktivieren

Das kostenpflichtige Plugin German Market erhalten Sie nur direkt beim Hersteller MarketPress. Sie müssen das Plugin kaufen, von der Herstellerseite herunterladen, installieren und aktivieren. Danach können Sie die Kleinunternehmerregelung auf folgendem Weg aktivieren:

- Klicken Sie auf WooCommerce > German Market > Kleinunternehmerregelung.

- Ziehen Sie den Schieberegler nach rechts.

Mit der Aktivierung des Schiebereglers bei KUR (“Kleinunternehmerregelung”) ändert sich nun Folgendes:

- Der pflichtgemäße Hinweis auf UStG §19 (für Österreich UStG § 6) wird rechtskonform eingeblendet: „Umsatzsteuerbefreit gemäß UStG §19“.

- Die Preise für Ihre Produkte werden ohne Mehrwertsteuer angezeigt und berechnet.

- Sie haben die Möglichkeit, den Text für den Steuerhinweis anzupassen. In der Regel ist das aber nicht notwendig.

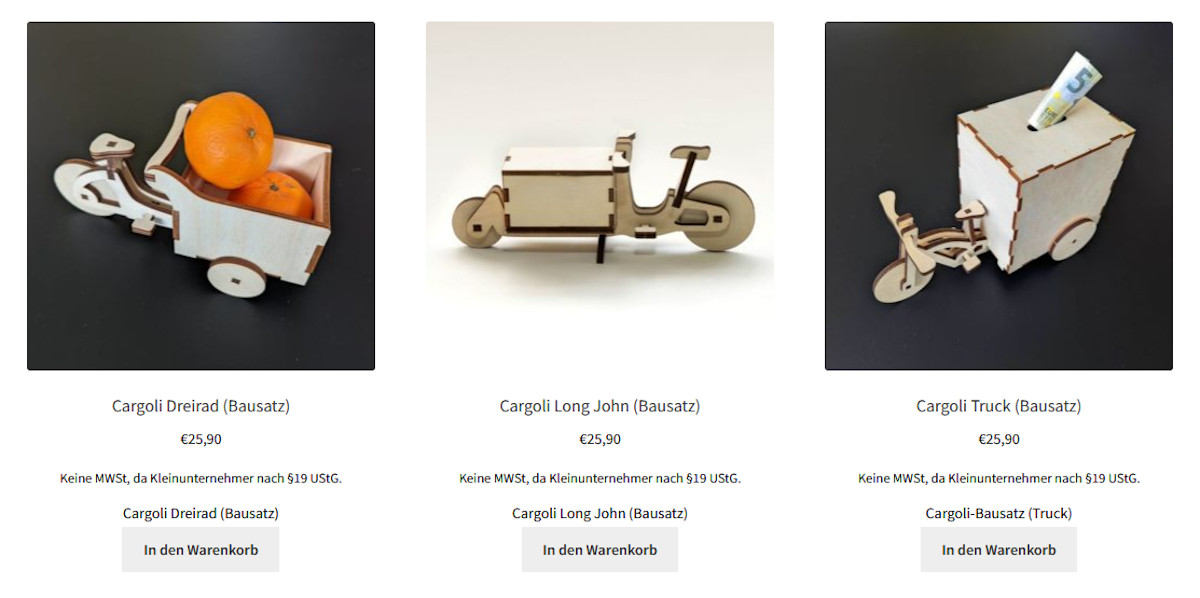

Falls Sie schon Produkte Ihrem WooCommerce-Shop angelegt haben, sollten Sie das Ergebnis gleich in der Besucheransicht kontrollieren. Zwischen dem Preis und dem Button In den Warenkorb sollte nun folgender Hinweis eingeblendet sein: „Umsatzsteuerbefreit gemäß UStG §19“.

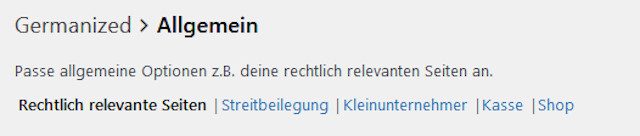

Den Kleinunternehmerstatus in Germanized für WooCommerce aktivieren

Die Alternative zu German Market nennt sich Germanized für WooCommerce. Im Gegensatz zu German Market gibt es für dieses Plugin auch eine kostenlose Version, die direkt aus dem Plugin-Verzeichnis von WordPress installiert werden kann. Sie brauchen also Ihre WordPress-Installation nicht verlassen, um Ihren Shop „einzudeutschen“.

Sie haben das Plugin installiert und aktiviert? Dann klicken Sie zunächst auf WooCommerce > Einstellungen > Germanized > Allgemein.

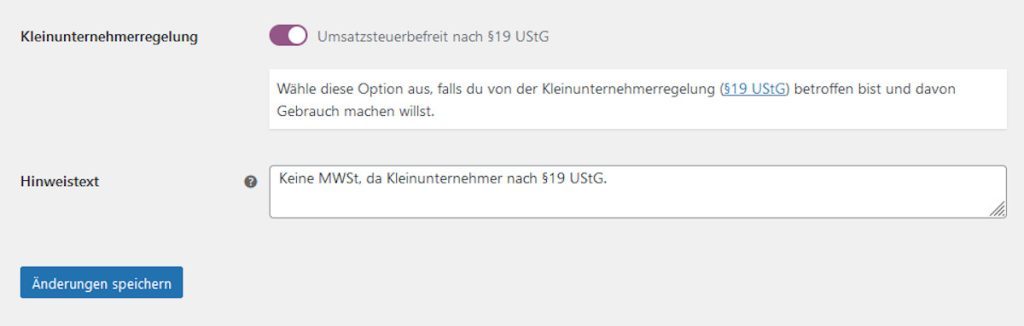

Im oberen Menü gelangen Sie dann mit einem Klick auf Kleinunternehmer zu den entsprechenden Optionen.

Mit dem Schieberegler können Sie dann die Kleinunternehmerregelung aktivieren und auch wieder deaktivieren. Im Textfeld darunter kann der Hinweistext noch angepasst werden. Machen Sie hier aber keine Experimente, denn mit dem Weglassen des Paragrafen 19 UstG könnten Sie in eine rechtliche Grauzone geraten. Nach dem Klick auf den Button Änderungen speichern überprüfen Sie das Ergebnis im Frontend, also der Besucheransicht Ihres Shops.

Wenn nun in unmittelbarer Nähe der Preisangabe der Hinweis „Keine MWSt, da Kleinunternehmer nach § 19 UstG” zu sehen ist, haben Sie alles richtig gemacht.

Der Statuswechsel zwischen Kleinunternehmer und regulärer Besteuerung

Wie bereits zu Beginn dieses Artikels erwähnt: Nicht jede Entscheidung lässt sich so einfach rückgängig machen. Eine äußerst wichtige Weichenstellung zum Steuerstatus findet bereits bei der Gründung eines Unternehmens statt, und zwar beim Ausfüllen des Bogens für die steuerliche Erfassung.

Sind Sie in der Vorphase Ihrer Gründung? Dann wägen Sie alle Aspekte wohl ab, denn bei einem Verzicht auf die Umsatzsteuerbefreiung sind Sie eine gefühlte Ewigkeit an die Regelbesteuerung gebunden. Wesentlich schneller funktioniert der Statuswechsel in die andere Richtung.

Die Fristen:

- Frist für den Wechsel von der regulären Besteuerung zum Kleinunternehmer: Fünf Jahre.

- Frist für den Wechsel vom Kleinunternehmer zur regulären Besteuerung: keine.

Ausnahmen:

Der Gesetzgeber hat für Überschreitungen der Umsatzschwelle Ausnahmen vorgesehen, zum Beispiel für folgendes Szenario: Sie haben als Kleinunternehmer gegründet, sind im ersten Jahr unter der Schwelle von 22.000 Euro geblieben, haben im zweiten Jahr aber zwischen 22.000 Euro und 50.000 Euro umgesetzt. Sofern Sie im Folgejahr wieder unter 22.000 Euro bleiben, müssen Sie nicht in die Regelbesteuerung wechseln. Am besten informieren Sie sich bei Ihrem Steuerberater, falls sie die Umsatzschwelle temporär überschreiten.

Der psychologische Effekt der Kleinunternehmerregelung

Was manchmal übersehen wird: der psychologische Aspekt, sobald das Wort „Kleinunternehmer“ im Onlineshop auftaucht. Nehmen Sie dazu am besten die Rolle Ihrer Kundinnen und Kunden ein.

Folgende Szenarien sind denkbar:

- Kunde A ist ein Kunde, der eine hohe Professionalität erwartet. Möglicherweise traut er ihnen nicht über den Weg, weil er Sie für einen Amateur hält. Sie verlieren als Kleinunternehmer an Renommee.

- Kundin B zählt zu Ihrer Fanbase auf Twitter oder Instagram. Sie kauft ganz bewusst bei Ihnen ein und freut sich, besonders Kleinunternehmer zu unterstützen. Sie gewinnen als Kleinunternehmer an Renommee.

Kleinunternehmerregelung und WooCommerce – Zusammenfassung und Fazit

Seit 2020 liegt die jährliche Umsatzgrenze für Kleinunternehmer in Deutschland bei 22.000 Euro, in Österreich beträgt sie 35.000 Euro. Die Entscheidung pro oder kontra Kleinunternehmer sollte möglichst vor der Unternehmensgründung getroffen werden.

Relevante Faktoren sind neben der Umsatzgrenze das eigene Geschäftsmodell. Wer im B2B-Bereich tätig ist, kann als Kleinunternehmer keinerlei Preisvorteil bieten, da die meisten Geschäftskunden vorsteuerabzugsberechtigt sind und sich die Umsatzsteuer vom Finanzamt erstatten lassen. Besteht die Zielgruppe dagegen aus Endkunden, so kann ein Händler oder Dienstleister seine Produkte billiger anbieten.

Das Zünglein an der Waage ist der bürokratische Aufwand. Wer die monatlichen bzw. vierteljährlichen Voranmeldungen und die Jahresmeldung der Umsatzsteuer souverän meistert, ist nicht auf den Status des Kleinunternehmers angewiesen – wer mit der Bürokratie auf Kriegsfuß steht umso mehr.

Titelmotiv: Bild von Lars Nissen auf Pixabay

- Wie erstellen Sie eine erfolgreiche WordPress-Homepage? 8 Website-Mythen im Reality-Check - 19. Juni 2025

- Zwölf Tipps für den erfolgreichen WordPress Blog - 14. November 2024

- 24 Tipps für das WordPress Standardtheme Twenty Twenty-Four - 11. September 2024